つい最近、VisaがInvestor Dayを開催しました。

Visa Inc. - Visa Inc. 2017 Investor Day

Webcastもされていたので、なんとなく観始めたら面白くて、7時間近くあったんですが結局全部観ちゃいました。

で、ですね、だいぶ前にVisa(V)のMoatについて書いて、そのときにリスクと今後の展望についてもちょっと書いたんですが、

今回のVisaの経営陣のプレゼンを観て、「いやー、もっと強気でいいわ、これは」と思ったので、今日は、以前書いたことの補足や訂正の意味も込めて、いかに決済市場が変化していてそれがどう事業の拡大につながっているのかについて、今村が「おお」と思ったポイントをまとめておきます。

すでに保有してる人も、Visaに投資しようか考えている人も是非参考にしてください。

決済市場の将来性

Visaは市場の将来性を以下の3点で見ています。

現金と小切手

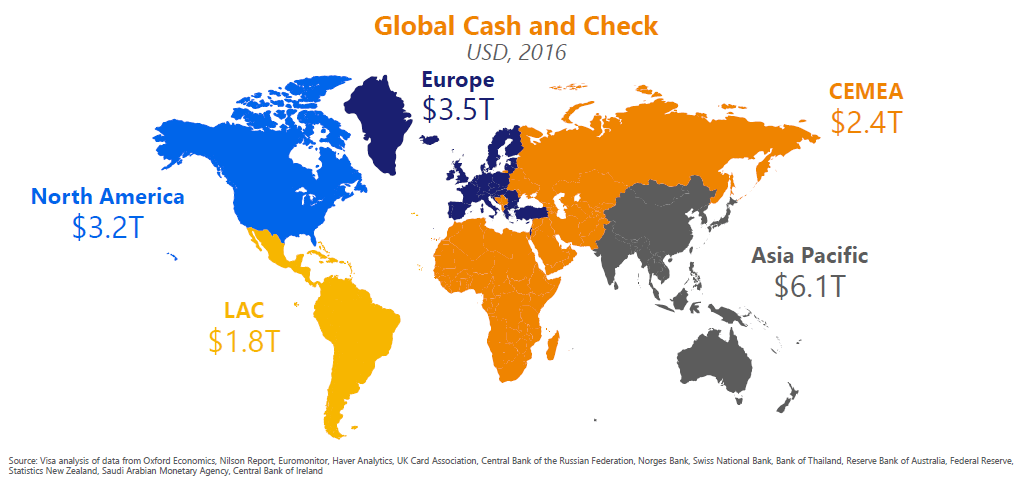

恐らく、クレジットカードが普及していない新興国の経済成長が世界経済の成長を大きく占めているからだと思いますが、世界的に見ると、実は現金や小切手による決済の方がクレジットカードや電子マネーの決済よりも成長しているそうです。

世界の現金と小切手の決済額は2016年時点で年間17兆ドルです。クレジットカード・電子マネーのシェアが1位のVisaでも決済額が年間6.9兆ドルですから、現金と小切手をクレジットカードや電子マネーに移行させることで事業を拡大するポテンシャルはまだまだあるということです。

出典:Visa Investors Dayのプレゼンテーションより

オンラインショッピングの普及

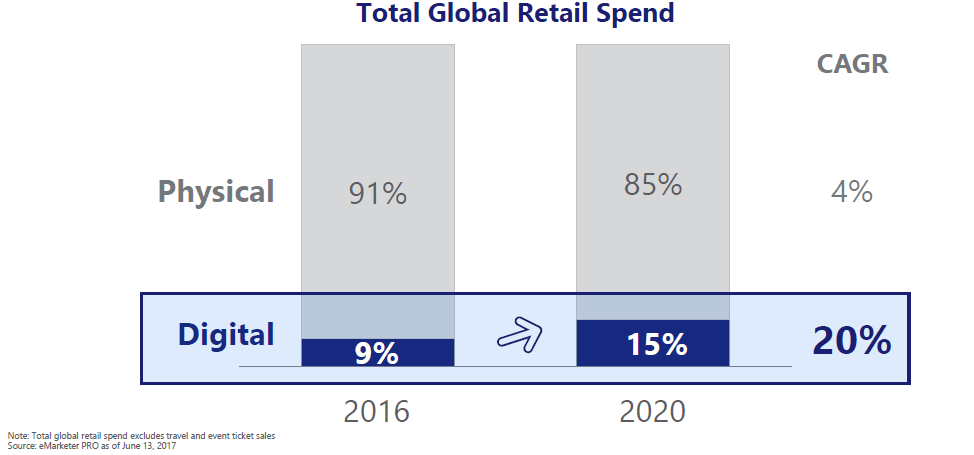

現在、店頭での支払いとネット上での支払いを比べると、店頭の場合は1ドルあたり15セントがVisaを使用した支払いであるのに対し、ネット上では1ドルあたり43セントがVisaを使用した支払いになっているそうです。これは単純にネット上では現金や小切手が使えないケースがほとんどだからですが、要はネット上の購買が増えるだけでVisaでの支払いも自動的に増えるということです。

ちなみに、2016年時点では店頭:ネットの比率が91%:9%だったのが、2020年には85%:15%になると予想されていて、その間、年複利成長率は店頭の購買が4%、ネット上の購買は20%になると予想されています。

出典:Visa Investors Dayのプレゼンテーションより

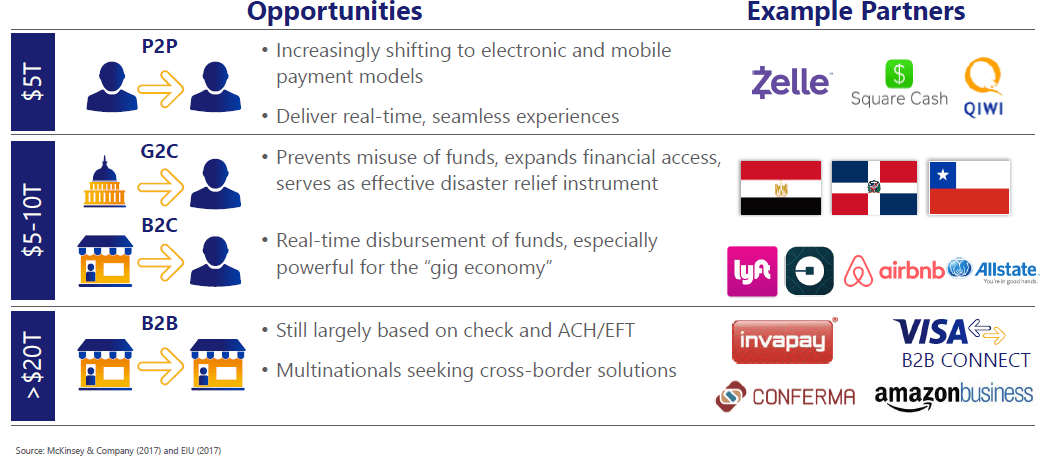

新しいセグメント

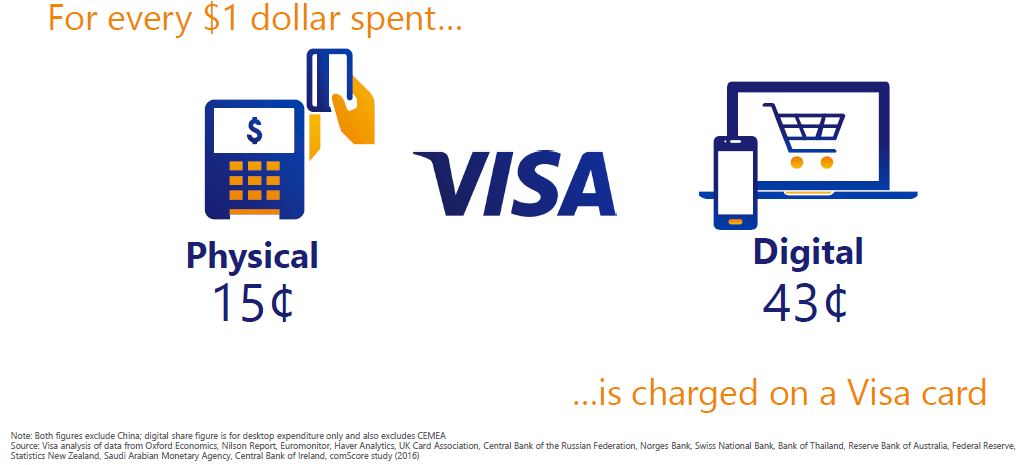

Visaカードと言えばクレジットでもデビットでも「お金を支払う手段」でしたが、最近では、Visa Directというサービスを使えば「お金を受け取る手段」としても使えるようになっています。

- P2P:個人間での送金。例:Square Cashなどの送金アプリ

- G2C:行政から個人へ支払い。例:税金の還付、年金の給付など

- B2C:企業から消費者への支払い。例:UberやLyftからドライバーへの給与支払い、Allstateの保険金給付など

- B2B:企業間での送金。多国籍企業の国際送金。

どれも市場のトレンドとして今後ますます増えていきそうなものばかりです。

Uberのように個人に直接仕事を外注する形のビジネスに関しては、それでなくても広まりそうですが、即日の給与支払いが可能になったことで一層広まるんじゃないかと。

ちなみにVisaは、市場サイズとしてP2Pは5兆ドル、G2CとB2Cは5~10兆ドル、B2Bは20兆ドル以上と予想しています。

出典:Visa Investors Dayのプレゼンテーションより

成長戦略

拡大する市場で成長する戦略として、カード発行者・加盟店・カード所有者のネットワーク自体の強化、戦略的提携の構築、電子商取引の促進、ネットワークの拡大を挙げていますが、特にメモっておきたいポイントは以下です。

戦略的提携

カードの発行者でもなく加盟店でもないけれど電子商取引を促進するプレイヤーとして、AndroidやFacebookなどなんらかのプラットフォームを運営する企業、PayPalやSquareなどのネットやモバイルの決済企業、IoTを扱うIBMやSamsungなどの企業との提携を進めています。

出典:Visa Investors Dayのプレゼンテーションより

これらの提携先にはVisaの「トークンサービス*1」や「チェックアウト」*2などの技術を利用してもらっています。

また、各国の政府との提携にも力を入れています。

前の記事では「各国の規制がリスクとなり得る」と書きましたが、実際には各国の政府に積極的に働きかけて徐々に関係を構築していくアプローチを取っていて、最近ではエジプトと政府の補助金事業をすべて電子化する独占10年契約を結んでいます。

国が電子マネー化を進めるケースはわりと多く、例えばこのエジプトのケースでは、将来的には大人のエジプト国民全員である6,000万人がVisaカードを持つことになり、25万箇所でVisaカードが使えるようになるそうです。

ネットワークの拡大

従来はネットワークを拡大するためには加盟店を増やして決済端末機を設置しなければならず、決済端末機はネットワークに接続されていなければなりませんでした。

でも接続するネットワークがそもそも整備されていないような新興国や発展途上国では従来の端末機を設置するのはコストがかかるため、スマートフォンに取り付けて使う端末やクリップ、QRコードを読み込む形の決済システムなどを使ってネットワークを拡大しています。

出典:Visa Investors Dayのプレゼンテーションより

特に最近インドで高額紙幣が廃止されたことに伴い、QRコードを使うクレジットカード決済が一気に普及し始めたとのこと。Visaが作った動画ではありませんが、この動画がプレゼンの中で紹介されていました。本当にキャッシュレスで日々の小さなことでも支払いができるのか、女性が試してみるという動画です。

今後の予想

普及率

今後どうなるかという話で面白いなと思ったスライドがこれです。

出典:Visa Investors Dayのプレゼンテーションより

横軸が人口10万人ごとのVisaの端末機の数で、縦軸がカード決済金額で見た普及率です。

大体人口10万人ごとの端末数が2,000を超えた辺りから普及率が急上昇し始めるのがわかりますが、ポイントは、現在この「変曲点」の手前に位置する国が結構あるということです。これらの国々はもう少しいけば一気に普及率が上がる可能性があるということです。

日本なんかも他国に比べても普及が遅い国とは言え、まだこの「変曲点」の手前ですので、今後一気に普及率が上がるかもしれません。

「カードと加盟店」から「支払手段と支払い受取手段」へ

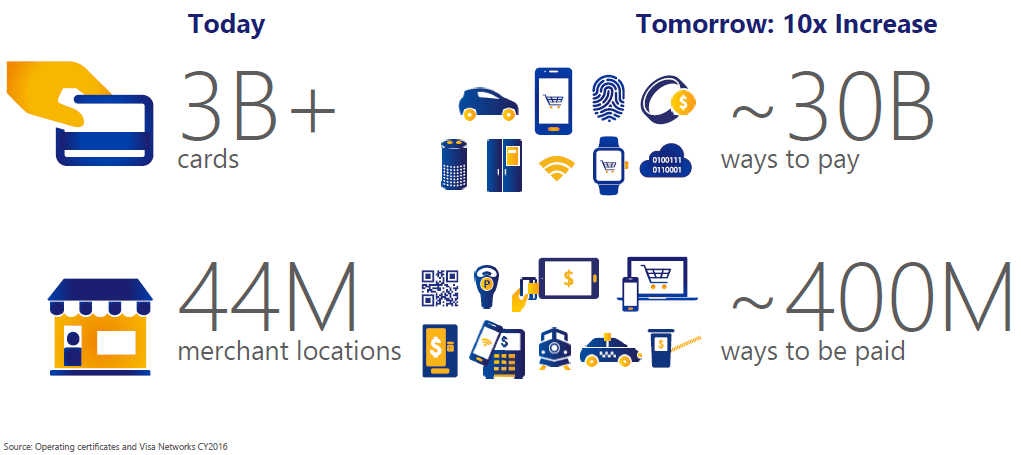

もう1つ、今後の予想として、考え方が「カード所有者数と加盟店数」から「支払い手段数と支払い受取手段数」に変わっていくということがあります。

現在、30億超のVisaカードが出回っていて4,400万の加盟店があるわけですが、ウェアラブル、IoT、指紋認証などカードを介さない決済も増えるため、30億超のカードは300億の「支払い手段」に成長するとVisaの経営陣は見ています。同様に、QRコードなどで支払いを受けるケースも増えるため、4,400万の加盟店は4億の「支払い受取手段」になり、将来的には10倍のビジネスになる見込みです。

出典:Visa Investors Dayのプレゼンテーションより

まとめ

もちろん他社との競合はあるでしょうし、このような市場の状態であればぶっちゃけMastercardでもUnionPayでも似たような成長が見込める気がします。

ただ、現在最大のネットワークを持ち、どのクレジットカード会社よりブランド価値が高いVisaはこのような市場の成長を活かして事業拡大するうえで恐らく一番優位な位置にいるのではないでしょうか。

今後に期待したいところです。