まずお詫びです。

前回「現行NISAを使い切ってつみたてNISAに移行したほうがいい」と書きましたが、シミュレーション内にスペクタキュラーな間違いがあり、修正してみたら「やっぱりさっさとつみたてNISAに行ったほうがいい」という結果になりました。

間違った情報を出してスミマセン。

間違ったことを言ってしまったこともそうですが、「大きい非課税枠使い切ったほうがいいんじゃない?」という予想が当たったと思ったらやっぱりハズレていた、そして、せっかく「現行NISAを使うことを理由に生前贈与の話を持ちかければいいんじゃない?」と思いついたのにその理論が成り立たなくなったということで、本人もかなりがっくり肩を落としているのでここは許してください。

……ということで、前の記事のリンクがどこかにあって間違った情報を読んじゃう人がいると困るので、これから上書きします。

結果が違うだけでシミュレーションの内容自体は同じです。

前提

以下の2つのオプションを比較します。

- 現行NISAを2023年まで使ってからつみたてNISAに移行してつみたてNISAを2037年まで使う

- 最初からつみたてNISAを2037年まで使う

便宜上、2017年までの現行NISAは考慮から外して、1も2も2018年から新しくスタートするものとします。

また「非課税枠と非課税期間が120万円で5年(ロールオーバーできれば10年)なのと40万円で20年なのではどう違ってくるか」という視点で上のオプションを比較をしたいだけなので、信託報酬率や取引手数料などのコストや実際の運用パフォーマンスは1でも2でも全く同じと仮定します。(→コストは考慮しないで同じ運用利回りを使う)

シミュレーションの期間は2018年から始めて、2037年度枠のつみたてNISAの運用が終了する2057年までとします。

また、この期間中、利益確定は非課税期間が終わるまでしない、ロールオーバーできるときはするというルールにします。

シミュレーションその1

2037年まで毎年120万円を投資し、全ての口座で4%の運用利回りを得ると仮定します。

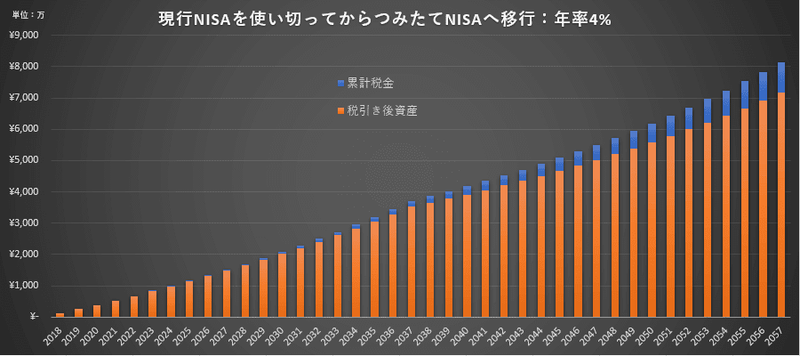

現行NISA→つみたてNISA(1-1)

- 2018~2022年は満額の120万円を現行NISAに入れる

- 2023年は2018年枠をロールオーバーし、2023年分の120万円は特定口座に入れて運用する

- 2024年からは120万円のうち40万円をつみたてNISAに入れ、残りの80万円を特定口座に入れる。2023年が現行NISAで新規購入ができる最後の年なのでロールオーバーできない2019年枠の資産も特定口座に入れる

- 現行NISAの最後の2023年枠を引き出して特定口座に入れる2028年までこれを繰り返す

- 2029年から2037年までは120万円のうち40万円をつみたてNISAに入れ、残りの80万円を特定口座に入れる

- 2038年から2043年までは資金を足さずにそのまま放置する

- 2044年には2024年枠のつみたてNISAの運用が終了するため、これを特定口座に移行する

- 2057年につみたてNISA最後の2037年枠の運用が終了するまでこれを繰り返す

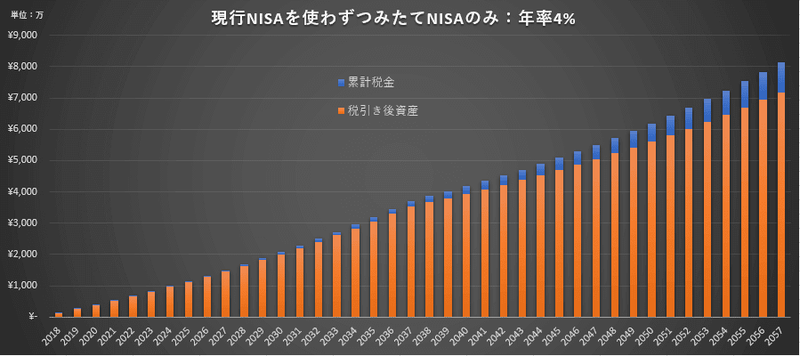

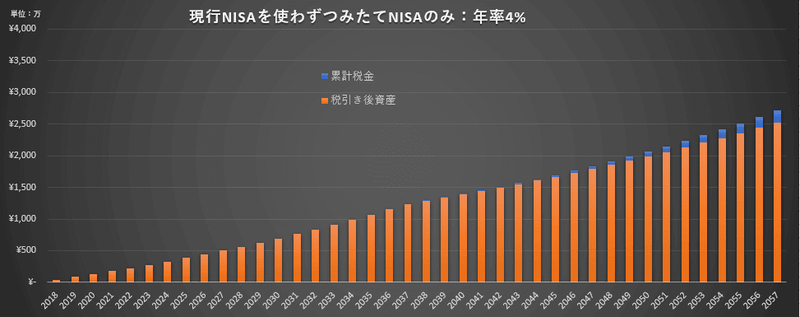

つみたてNISAのみ(1-2)

- 2037年まで120万円のうち40万円をつみたてNISAに入れ、残りの80万円を特定口座に入れる

- 2018年枠のつみたてNISAの運用が終了する2038年からは終了した資金を順序特定口座に移行させていく

- 2057年につみたてNISA最後の2037年枠の運用が終了する

結果

あまりに差が小さくてグラフからは分かりにくいんですが、特定口座の分もずっと利益確定しないままでいくと税引前の残高は同じになるが、税金がつみたてNISAでは248,494円少なくなり、税引き後資産は(1-1)の現行NISAを使い切ってからつみたてNISAに移行するオプションでは71,600,345円、(1-2)のつみたてNISAに最初から行くオプションでは71,848,838円になるという結果でした。

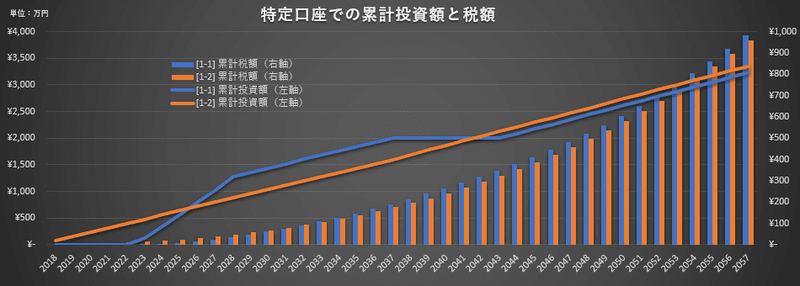

なぜこうなるのかは余剰資金や運用終了後の資金が特定口座に入っていく状況を見るとわかります。

上の図では、線グラフが累計投資額(左軸)、棒グラフが累計税額(右軸)で、現行NISA→つみたてNISA(1-1)と、つみたてNISAのみ(1-2)がそれぞれ青とオレンジで表してあります。

これを見ると、特定口座での累計投資額は(1-2)の方が高く終わっているにもかかわらず、(1-1)の方が前半でずっと高い状態が続いたため、累計の税額としては結局(1-2)の方が低くなっているのがわかります。

つまり、現行NISAを使うと最初の5年で特定口座を使わなくてもすむが、そこから一気に投資額が増えてNISAのみの場合より上回る期間が前半で続いてしまうため、課税対象になる含み益も早いペースで増えてしまうということです。

ちなみに、ちょっとグラフでは見にくいかもしれないですが、このケースで見た限りでは、(1-1)の累計税額は2032年までは(1-2)より低いので、「あと40年もやらないよ、資金形成はあとせいぜい15年」という人は現行NISAを使い切ったほうが良い、という計算です。

シミュレーションその2

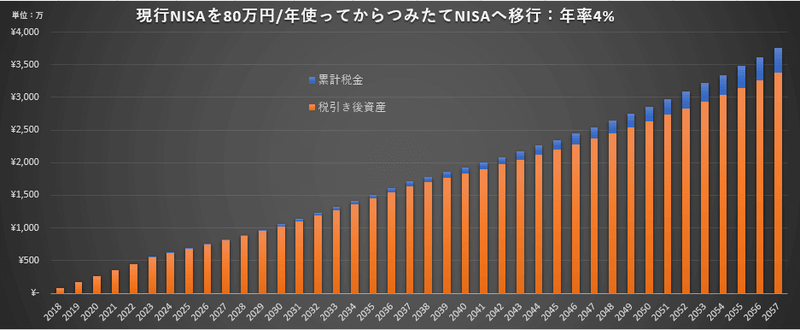

では、非課税枠を多く使える現行NISAの期間だけ投資資金を増やすことにしたらどうなるでしょう?

ここでは、現行NISAの期間は40万円ではなく80万円の資金を用意することにして、ずっと毎年40万円つみたてる場合と比べます。ここでも全ての口座で4%の運用利回りを得ると仮定します。

現行NISA→つみたてNISA(2-1)

- 2018~2022年は毎年80万円を現行NISAに入れる

- 2023年は2018年枠をロールオーバーし、2023年分の80万円は特定口座に入れて運用する

- 2024年からは毎年40万円をつみたてNISAに入れ、ロールオーバーできない2019年枠の現行NISAの資産は特定口座に入れる

- 現行NISAの最後の2023年枠を引き出して特定口座に入れる2028年までこれを繰り返す

- 2029年から2037年までは40万円をつみたてNISAに入れるのみ

- 2038年から2043年までは資金を足さずにそのまま放置する

- 2044年には2024年枠のつみたてNISAの運用が終了するため、これを特定口座に移行する

- 2057年につみたてNISA最後の2037年枠の運用が終了するまでこれを繰り返す

つみたてNISAのみ(2-2)

- 2037年まで40万円をつみたてNISAに入れる

- 2018年枠のつみたてNISAの運用が終了する2038年からは終了した資金を順序特定口座に移行させていく

- 2057年につみたてNISA最後の2037年枠の運用が終了する

結果

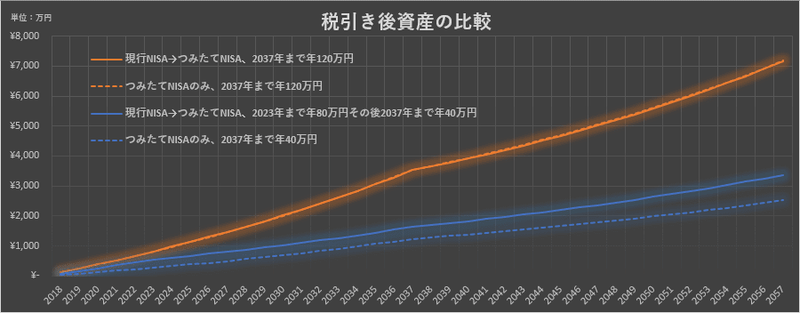

最初の6年間だけ毎年40万円でなく80万円用意して現行NISAを利用しただけで、ずっと毎年40万円しか積み立てしないより40年後の資産が大きく増えているのがわかります。

具体的には、総額コストは、(2-1)は80万円×6年+40万円×14年=1,040万円、(2-2)は40万円×20年=800万円で(2-1)が240万円多いが、税引き後の資産は(2-1)の場合は33,719,682円、(2-2)の場合は25,220,144円となり、240万円の追加投資で最終的な資産に8,499,538円の差が出るという結果になりました。

非課税枠 vs. 非課税期間

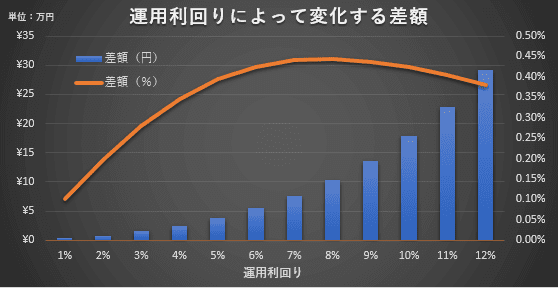

今回、修正したデータでも非課税枠と非課税期間の影響が運用利回りによってどう変わるか見てみましたが、確かに変化はあるが妥当な範囲内ではどう見ても非課税期間の長さのパワーの方が勝つという結果でした。

なので、見てもあまり意味がないのですが、前回の記事を見た人は見たいかもしれないので、前回同様『シミュレーションその1』を運用利回りを変えて行った結果を出しておきます。(間違ったバージョンの記事を見ていなくて興味がない人は飛ばして下さい。)

運用利回りが4%の場合、現行NISAを使い切ってつみたてNISAに移行するオプションはつみたてNISAのみのオプションより税引き後資産が248,494円(0.35%)少なくなっていましたが、運用利回りが8%になるとこの差が0.44%(1,028,562円)まで上がります。

この後、運用利回りがさらに高くなるとこの割合は逆に徐々に小さくなり、12%の時点で0.38%(2,912,969円)になりますが、いずれにせよ、妥当な範囲で0%を切ることはないので、同額・同リターンという条件で40年運用する場合は最初からつみたてNISAが良いということになります。

まとめ

同額・同リターンという条件で40年運用する場合は最初からつみたてNISAが良いが、現行NISAの期間だけでも40万円以上投資できるならしてしておいた方がいい、という話でした。

ただ、現行NISAではつみたてNISAで買えない金融商品も買えるので、つみたてNISAでやるより高いリターンが出せると思う人はそういう理由で現行NISAを使い切るのはアリかもしれませんし、上でも述べたように、資金形成期間はあと15年くらいという人も現行NISAを使い切った方が良いかもしれません。

ちなみに『シミュレーションその1』と『シミュレーションその2』をそれぞれオレンジと青の線グラフにしてまとめると以下のようになります。

おまけ

「それにしても今村、一体何をどう間違えたわけ?」と思ってる人もいるかもしれないですね。あと「自分で条件を変えていろいろシミュレーションしてみたい」と思う人もいるかもしれないですよね。なので、ファイルをここにアップロードしときます。

「何をどう間違えたの?」については(修正後)と書いてあるタブにあるハイライトされたセルを修正前のファイルと比べてもらえればわかると思いますが、ロールオーバーした資金と特定口座に移動させた資金が合計したときに新規投資額としてカウントされていました。スミマセン。

えのきどさん(@an_orchid)にコメントいただいたことがきっかけで判明しました。えのきどさん、ありがとうございました。

みなさん、ホントにごめんなさい。